Bonjour à toutes & à tous,

Aujourd’hui, on fait le point sur Renault, une entreprise qu’on connait tous, mais pas forcement bien d’un point de vue boursier ! 📈

Le Point sur Renault

Pour celles et ceux qui vivent dans une caverne 🙃, Renault est un constructeur automobile français. 🇫🇷

Plus sérieusement 👇

En chiffres, Renault c’est en 2020 :

43 Mrds€ de chiffres d’affaires ;

Près de 3 M de véhicules vendus ;

En termes de répartition du chiffre d’affaires 🌍

5 marques phares 🚖

Renault, c’est aussi 5 marques phares (Renault, Dacia, Alpine, Mobilize & Lada).

Cependant, Renault c’est plus que ça 👇

Renault a aussi une participation de 43,4% dans le capital de Nissan Motor. 🇯🇵

Cette participation dans Nissan est valorisée 7,1 Mds€.

De ce fait, Renault est le principal actionnaire de Nissan, et est très exposé à l’activité et les résultats de Nissan.

Un mix géographique très différent 🌍

Alors que Renault est très présent en Europe et en Eurasie, Nissan est très présent aux US, et naturellement au Japon et en Asie. 👇

De ce fait (aussi), Renault est donc très exposé aux US, au Japon, et à l’Asie. Nissan est très fort dans les pays ou Renault n’est peu ou pas présent.

Pour finir, Nissan Motor 🇯🇵 est le principal actionnaire (à 34%) de Mitsubishi Motors 🇯🇵. Cette participation ne vaut de 1,1 Mds€, mais elle renforce l’encrage japonais de Nissan, et me permet d’introduire le sujet de l’alliance. 👇

L’alliance Renault-Nissan-Mitsubishi 🤝

Au-delà d’une participation financière, la participation dans Nissan est stratégique.

Pour info, Nissan détient aussi 15% de Renault (mais sans droit de vote).

Ces participations croisées sont la base d’une alliance visant à élaborer des stratégies communes entre les 3 constructeurs pour gagner des parts de marché, mais aussi, créer des synergies industrielles et technologiques.

Par exemple, en 2019, 39 % des véhicules de l’Alliance étaient issus de plateformes communes. L’objectif annoncé en 2020 est de viser le double en 2024.

Le but de cette alliance est de permettre à ces 3 constructeurs, de travailler ensemble sur un tas de sujets, et de jouer dans la cour des grands constructeurs intégrés comme Toyota ou Volkswagen, tout en restant indépendant. On mutualise la R&D, la technologie, on garde le meilleur de chacun mais on conserve son identité, son design etc. pour conquérir ses marchés.

Le point sur la situation 📰

Sur les 5 dernières années, Renault n’a pas brillé boursièrement. 👆

Une des raisons est l’arrestation de Carlos Ghosn le 19 novembre 2018 au Japon.

Sans revenir en détail sur ce qui lui est reproché, cette affaire a empoisonné le newsflow de Renault pendant près de 2 ans. Au-delà de la perte de son chef emblématique, Renault a été confronté à une guerre des clans entre les partisans de Ghosn et la partie japonaise. Pendant, ces deux années, le temps qu’un nouveau management se mette en place, beaucoup de rumeurs ont circulé, notamment sur la fin de l’alliance etc. Tout cela n’a évidemment pas contribué à rassurer les investisseurs.

Au-delà de l’aspect managérial, 2019 a aussi été une année difficile pour l’ensemble des constructeurs automobiles. Les marchés industriels étaient globalement en berne cette année ce qui a mis à mal la stratégie de volume mis en place par Carlos Ghosn.

En résumé, Renault a concentré de fin 2018 à début 2020 un newsflow très négatif en raison de l’affaire Carlos Ghosn et la tendance morose des ventes de voitures dans le monde en 2019. Ce newsflow négatif a logiquement incité les investisseurs à la prudence sur le titre alors qu’il n’y avait plus de cap clair, plus de vrai capitaine à la barre de l’entreprise.

Pour couronner le tout 👑

En 2020, le coronavirus 🦠 a impacté l’ensemble de l’économie, et donc, aussi, le secteur automobile. Il faut l’avoir en tête, le secteur automobile est un secteur très cyclique. Quand il y a une vraie crise, l’automobile étant une dépense importante, les ménages ont tendance à repousser leurs achats.

En conséquence, le cours de Renault a de nouveau baissé en 2020, suivant cette fois-ci, la tendance générale du marché.

2020, le renouveau ? 💁♂️

En Juillet 2020, Renault a nommé un nouveau directeur général, Luca de Meo, ex-dirigeant de Seat avec plus de 20 ans d’expérience dans le domaine automobile.

Cette nomination doit être vue comme un nouveau cap pour Renault. Luca de Meo semble être un très bon dirigeant, et veut solder l’héritage de Carlos Ghosn. Il a mis en place un nouveau plan stratégique (“Renaulution”) visant « à réorienter la stratégie du groupe Renault de la course au volume à la création de valeur ». En bref, c’est la stratégie inverse que Carlos Ghosn avait mise en place.

Autre point d’amélioration, les relations avec l’alliance. Alors que les médias ont fait beaucoup de bruit (du sensationnel comme toujours ? 🤦♂️) autour d’une possible fin de l’alliance et du départ de Nissan, c’est plutôt l’inverse qui est en train de se produire. L’alliance semble se renforcer. Alors que Nissan a connu une année 2020 très difficile, les tensions au sein de l’alliance se sont apaisées (par la force des choses ?) et les 3 groupes ont renforcé leur coopération. Il n’y a jamais eu autant de projets en commun, et les relations semblent désormais apaisées, chacun ayant sans doute conscience de la nécessité de cette alliance. Ce renforcement de l’alliance devrait permettre de réduire encore plus les coûts, et ainsi, d’améliorer la rentabilité chez tous les membres de l’alliance.

Pour finir, l’année 2020 a été une mauvaise année pour la plupart des constructeurs. À ce titre, l’amélioration de la situation sanitaire devrait conduire à une amélioration de la tendance du marché automobile, et donc, à une forte reprise des ventes en 2021.

Ce qu’il faut retenir : Renault a peut-être touché son point bas en 2020. Le coronavirus n’a fait que couronner une succession de newsflow négatif (Affaire Ghosn, remise en cause de l’alliance & mauvaise performance 2019) qui a dissuadé les investisseurs de se positionner sur le titre. Aujourd’hui, tout semble rentrer dans l’ordre. Renault a de nouveau un dirigeant compétent à sa tête. Avec le nouveau plan stratégique, le groupe a de nouveau un cap. Par ailleurs, les relations avec l’alliance semblent aller dans le bon sens, et une augmentation de la coopération devrait se traduire par une baisse des coûts et une amélioration de la rentabilité chez tous les membres de l’alliance.

L’opportunité ? La valorisation 🏷

Renault a actuellement une valorisation de 9,5 Mds€.

Pour comprendre cette valorisation, il faut avoir tous les éléments cités plus haut en tête, mais aussi les résultats du groupe en 2020.

En 2020, Renault a connu une baisse de son chiffre d’affaires de -21,70%, et a publié une perte de 8 Mds€. Une nuance cependant, cette perte est principalement comptable, et elle est liée à Nissan. Comptablement, à partir d’un certain niveau, les entreprises sont obligées d’intégrer les bénéfices ou les pertes de leurs participations. Renault a été obligé d’intégrer, pour sa quote-part (43,5%), 4,9 Mds€ de pertes de Nissan. Il n’y a pas que Renault qui était au fond du trou en 2020, Nissan l’était aussi.

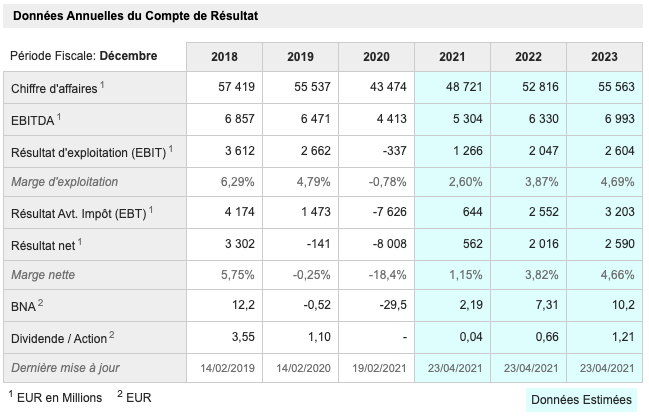

Comme vous pouvez le voir ci-dessous, les résultats de Renault devraient, selon le consensus, redevenir positifs en 2021, et s’améliorer drastiquement en 2022 et 2023.

En prenant en compte cette amélioration à venir, on peut se rendre compte que la valorisation actuelle du groupe semble peu élevée, avec un PER de 4,8x en 2022 et 3,45x en 2023. 👇

Par comparaison, Volkswagen 🇩🇪 affiche pour 2022 et 2023 un PER de 7,4x et 6,63x.

Chez Stellantis 🇫🇷 🇮🇹, le PER 2022 est de 5x.

Un point à retenir : Les valorisations dans le secteur automobile (hors Tesla évidemment 🙃 ) sont très basses (même chez les BMW ou Daimler les PER ne dépasse pas les 9x) . La raison ? C’est un secteur en déclin (il y aura a priori moins de voitures dans le futur), mais surtout, c’est un secteur en pleine transformation avec la transition écologique. Avec le virage vers l’électrique, tous les constructeurs doivent investir massivement, ce qui diminue leur rentabilité. Leurs faibles valorisations intègrent le risque qu’ils pourraient disparaître s’ils n’arrivaient pas à se mettre à la page face aux nouveaux acteurs du secteur.

👉 D’un point de vue “résultats”, Renault semble donc être dans la fourchette basse des valorisations du secteur.

Par ailleurs, il y a un autre élément qui peut permettre d’apprécier la faible valorisation du groupe, c’est par rapport à ses actifs.

Renault a un Actif Net par Action de 94,4€ en 2021, soit un cours sur actif net de 0,37x. Dis autrement, si Renault arrêtait toutes ses activités, vendait ses usines et ses participations, pour chaque action (que vous payez 33€) vous recevriez 94€.

Pour comparaison, Stellantis à un ratio Cours sur actif net de 0,84x, Volkswagen 0,80x, BMW 0,85x et Daimler 1,08x.

Par apport à ses actifs, Renault semble clairement sous évalué par rapport à ses concurrents.

Cette différence vient principalement de l’importante participation de Renault dans Nissan.

Renault a une valorisation de 9,5 Mds€ et sa participation dans Nissan vaut 7,1 Mds€.

Si l’on retranche ces 7,1 Mds€ de la participation de Nissan dans Renault (15% de Renault = 1,43 Mds€), on arrive à une participation nette dans Nissan de 5,67 Mds€.

Ce qui veut dire qu’en enlevant sa participation dans Nissan (5,67 Mds€), Les investisseurs valorisent le business de Renault seul 3,83 Mds€ (9,5 - 5,67 = 3,83).

Ce qu’il faut retenir : En termes de résultats, Renault est dans la fourchette basse des valorisations du secteur. En termes d’actifs nets, Renault est très sous-valorisé par rapport à ses concurrents.

Mon avis sur Renault 👨⚖️

Est-ce que Renault est l’entreprise qui va afficher la plus forte croissance du secteur automobile ? J’en doute. Est-ce que Renault a des produits révolutionnaires ? Je ne le crois pas non plus. Le groupe a des produits dans la lignée de ses concurrents avec des avantages dans certains segments.

Cependant, ce qui m’interpelle le plus dans ce dossier, c’est le potentiel de redressement des bénéfices et la valorisation.

Alors que Nissan était en difficulté depuis 2019, et que Renault n’a pas brillé en 2020 (la crise n’est pas intervenue au meilleur moment pour Renault), les deux groupes semblent avoir touché un point bas en termes de bénéfices (une perte de 8 milliards pour Renault, c’est un point bas).

Le nouveau plan stratégique du groupe doit permettre à Renault de réduire ses coûts, et surtout, de retrouver le chemin d’une croissance rentable coûte que coûte, par rapport à la stratégie d’avant qui devenait rentable qu’à partir d’un certain volume de production.

Par ailleurs, le secteur automobile devrait profiter dans sa globalité de la reprise économique mondiale. Le groupe Renault étant sur un segment moyen gamme, il a pu être plus impacté que la moyenne par cette crise, du fait de la prudence des classes moyennes (le luxe étant moins impacté).

Dans ce contexte, le potentiel de redressement des bénéfices du groupe est très important.

Par ailleurs, la valorisation de Renault me semble très attractive compte tenu du contexte interne au groupe et macroéconomique.

Les marchés financiers sont souvent dans l’exagération, à la hausse ou à la baisse. Manifestement, sur Renault, nous ne sommes pas dans un cas d’exagération à la hausse (n’est pas Tesla qui veut). Le groupe a une valorisation très faible qui peut s’expliquer par la perte de confiance des investisseurs ces dernières années en raison de l’affaire Carlos Ghosn, des craintes sur l’alliance et de la mauvaise performance du groupe en 2019 et en 2020.

Pour moi, cette valorisation se normalisera sur les prochaines années quand les résultats financiers se redresseront chez Renault, mais aussi chez Nissan, et que le nouveau plan “Renaulution” portera ses fruits.

Renault doit regagner la confiance des investisseurs, et ce genre de chose prend toujours un peu de temps. Il va falloir que le nouveau management démontre que sa stratégie marche, et qu’elle se traduit par une hausse des ventes, mais surtout par un redressement de la rentabilité et des bénéfices.

Au boulot Luca ? :)

L’objectif, dans 2 ans 👇

Faut-il acheter Renault maintenant ? 🤔

Mon objectif personnel est un retour vers les 60 € (au minimum), soit une hausse de près de +78% par rapport au cours actuel.

Si votre horizon d’investissement est de 3 à 5 ans (ou plus, dans une optique long terme), vous pouvez acheter dès maintenant l’action Renault.

Si votre horizon est davantage court moyen/terme, j’aurais tendance à constituer qu’une demi-position, alors que la crise des semi-conducteurs touche la plupart des constructeurs automobiles mondiaux, et que cette crise n’a pas encore trop affecté Renault (un risque sur le 2e trimestre).

Comment jouer la hausse du titre ? 📈

Pour les tradi 🏎

L’action Renault est à détenir dans un PEA/Compte titre. C’est une valeur à détenir sur le moyen terme (3-5 ans).

L’action Renault est cotée sur Euronext sous le code “RNO”.

Pour les amateurs de sensations fortes 🚀

Vous pouvez jouer le rebond du titre via 2 warrants chez Société Générale, dans un compte titre.

Le Warrant Call Renault 39,50€ à mars 2022 (code 25Z1S 👉 lien ici)

Le Warrant Call Renault 49,50€ à mars 2022 (code 98T1S 👉 lien ici)

Pour celles et ceux qui ne savent pas ce qu’est un warrant 💹, vous pouvez (devez ?) lire notre dossier qui explique tout ce qu’il faut savoir sur les warrants, et comment s’en servir intelligemment. (Dossier 👉 lien ici)

Nous rejoindre 👋

Si vous souhaitez découvrir chaque semaine des idées d’investissement avec une approche mixant les fondamentaux et le contexte de marché (comme par exemple - Une pépite de la robotique à saisir ? 🤖 🔥), vous pourriez être intéressés par notre abonnement Premium.

Rejoindre le Fortress Club Premium, c’est recevoir toutes nos idées d’investissement ou nos dossiers en temps réel, mais c’est aussi avoir accès à nos portefeuilles & à notre communauté d’investisseurs.

Tout ça, pour seulement 60€/an, soit 5€/mois ou 1€/semaine.

Si vous avez la moindre question n’hésitez pas à m’écrire à ⤵️

Au plaisir d’échanger avec vous,

Mathieu Bouchant

Et n’oubliez pas… Soyez conscient(e) des risques.

Tous les investissements (en bourse ou ailleurs) comportent des risques de perte en capital. Plus un investissement peut rapporter, plus il est risqué. N’investissez que l’argent dont vous n’avez pas besoin. Les informations présentées dans notre newsletter ou sur notre site vous sont communiquées à titre purement informatif et ne constituent ni un conseil d’investissement, ni une offre de vente, ni une sollicitation d’achat. Cette newsletter est faite pour ceux qui souhaitent se lancer dans le monde de l’investissement. Il est primordial de toujours réfléchir avant d’agir dans ce domaine.